Commento introduttivo

Tenuto conto delle circostanze per cui l’acquisizione del controllo da parte della ex-controllante (oggi incorporata) Salini S.p.A. sulla ex-controllata (incorporante) Impregilo S.p.A. è avvenuta successivamente alla fine del primo trimestre 2013 così come del fatto che la fusione fra la Salini e la Impregilo, in quanto intervenuta successivamente all’acquisizione del controllo della prima sulla seconda, si configura come un’operazione di aggregazione di imprese sotto comune controllo ai sensi dei principi IAS/IFRS, la situazione economica, patrimoniale e finanziaria consolidata del Gruppo Salini Impregilo al 31 marzo 2014 si presenta in continuità rispetto a quella del Gruppo Salini per l’esercizio chiuso al 31 dicembre 2013. Nel presente Resoconto intermedio di gestione, pertanto, a fini comparativi sono esposti (i) il conto economico consolidato del Gruppo Salini per il primo trimestre 2013 e (ii) lo stato patrimoniale consolidato del Gruppo Salini Impregilo al 31 dicembre 2013. Ciò premesso, ed in considerazione della rilevanza che le attività detenute dalla ex-Impregilo hanno espresso nel periodo oggetto di commento nel presente Resoconto intermedio di gestione così come del fatto che le stesse attività non erano state oggetto di rilevazione nel consolidato Salini per il corrispondente periodo dell’esercizio precedente in quanto non ancora controllate, ai fini di una più omogenea comprensione dei risultati del primo trimestre 2014 in confronto con quelli del primo trimestre dell’esercizio precedente, si è ritenuto opportuno procedere con una ripresentazione di tali risultati economici comparativi come se il controllo del Gruppo Salini su Impregilo fosse stato acquisito precedentemente. Tale rappresentazione, effettuata a solo scopo informativo, è esposta e commentata nella successiva parte del presente Resoconto intermedio di gestione denominata “Andamento della gestione del Gruppo Salini Impregilo per il primo trimestre 2014”.

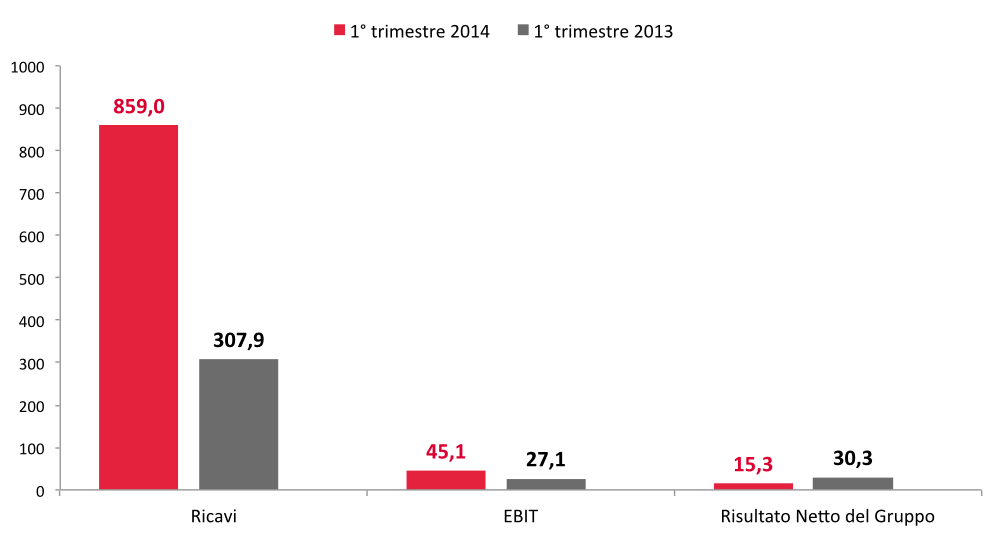

Il Gruppo Salini Impregilo ha chiuso il primo trimestre 2014 evidenziando ricavi complessivi per € 859,0 milioni (€ 307,9 milioni nel 2013), un risultato operativo consolidato (EBIT) positivo pari a € 45,1 milioni (€ 27,1 milioni nel primo trimestre 2013) ed un risultato netto attribuibile ai soci della controllante pari a € 15,3 milioni (€ 30,3 milioni nel primo trimestre 2013).

Lo scenario competitivo di riferimento del Gruppo Salini Impregilo, anche in forza del progessivo sviluppo raggiunto dal piano di valorizzazione e dismissione delle proprie attività ritenute non core, è oggi rappresentato dal mercato globale degli investimenti nel settore delle costruzioni con specifico riferimento a quello delle grandi infrastrutture complesse.

Le condizioni macroeconomiche a livello internazionale rispetto a quanto osservato nel corso dell’esercizio precedente, evidenziano un miglioramento. Secondo le recenti stime pubblicate dall’OCSE, il PIL delle 34 economie più sviluppate dovrebbe crescere del 2,2% nel 2014 e del 2,8% nel 2015. L’economia mondiale, invece, dovrebbe crescere in misura maggiore - ovvero del 3,4% nel 2014 e del 3,9% nel 2015.

In tale contesto, il Gruppo Salini Impregilo, perseguendo gli obiettivi strategici posti alla base del proprio progetto industriale come delineati nel Piano Industriale 2014-2017 approvato il 19 marzo u.s., ha saputo cogliere anche nella prima parte dell’esercizio corrente nuove ed importanti opportunità nel proprio mercato di riferimento quali, ad esempio, le nuove acquisizioni relative ai lavori per la metropolitana di Lima (Perù) ed ai lavori di realizzazione delle gallerie di base del traforo del Brennero (Austria).

Nell’ambito dello sviluppo del piano di valorizzazione delle attività non core, infine, nel mese di marzo 2014 sono state concluse le intese preliminari relative alla cessione a terzi della totalità della partecipazione del 100%, detenuta dal Gruppo tramite la propria controllata Impregilo International Infrastructures N.V., nella società tedesca Fisia Babcock Environment G.m.b.h.. La cessione è stata finalizzata successivamente alla fine del primo trimestre 2014 e nella situazione economica, patrimoniale e finanziaria del Gruppo al 31 marzo 2014 la partecipazione in tale società è stata coerentemente riclassificata come ‘Attività non corrente destinata alla vendita’ ai sensi del principio internazionale IFRS 5.

I ricavi totali del Gruppo per il primo trimestre 2014 ammontano complessivamente a € 859,0 milioni (€ 307,9 milioni per il primo trimestre 2013 ed € 809,2 milioni su base omogenea)1.

Il risultato operativo consolidato (EBIT) è positivo per € 45,1 milioni (€ 27,1 milioni nel primo trimestre 2013 ed € 50,5 milioni su base omogenea) con un’incidenza complessiva sui ricavi (Return on Sales) del 5,2%.

La gestione finanziaria e delle partecipazioni a livello consolidato ha generato nel primo trimestre 2014 oneri netti pari a € 16,0 milioni (proventi netti pari a € 15,5 milioni per il primo trimestre 2013 ed oneri netti per € 13,8 milioni su base omogenea).

Il risultato delle attività destinate alla vendita e attività operative cessate è positivo per € 0,7 milioni (negativo per € 6,3 milioni per il primo trimestre 2013 e positivo per € 52,8 milioni su base omogenea) e riflette i risultati netti relativi al Gruppo Todini (positivo per € 4,9 milioni) di Fisia Babcock Environment (negativo per € 4,0 milioni) e dei Progetti RSU Campania (negativo per € 0,2 milioni). In relazione a questi ultimi una più completa informativa è fornita nel seguito del presente Resoconto intermedio di gestione nel capitolo “Attività non correnti destinate alla vendita e attività operative cessate”.

Il risultato netto consolidato di pertinenza del gruppo per il periodo in esame è positivo per € 15,3 milioni (€ 30,3 milioni per il primo trimestre dell’esercizio precedente e € 79,0 milioni su base omogenea).

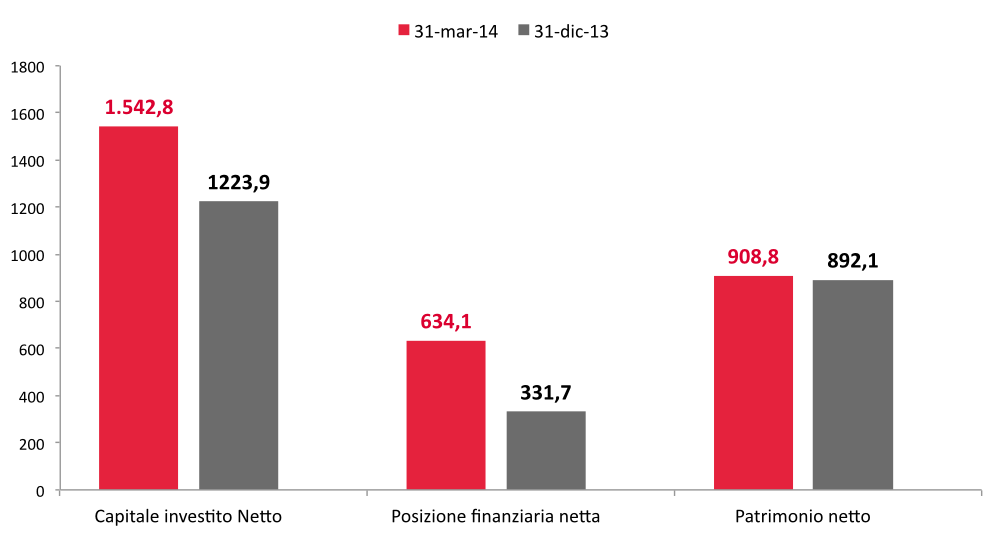

L’indebitamento finanziario netto consolidato delle attività continuative al 31 marzo 2014 è pari a € 634,1 milioni rispetto ad un valore pari a € 331,7 milioni al 31 dicembre 2013.

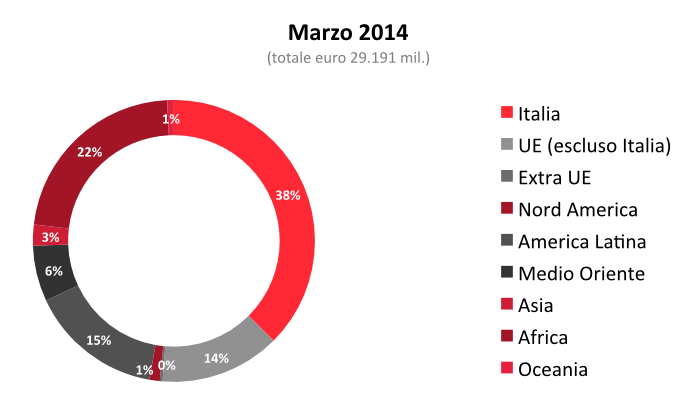

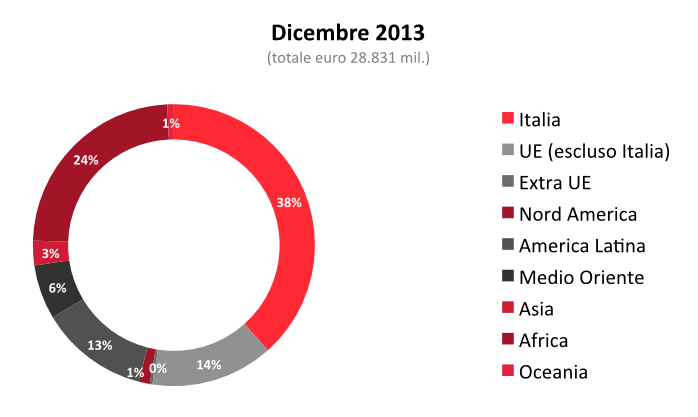

Il portafoglio complessivo del Gruppo alla fine del trimestre ammonta a € 29,2 miliardi, di cui € 7,1 miliardi relativi al portafoglio a vita intera di iniziative in concessione.

Le acquisizioni del periodo sono state pari a € 1.557,3 milioni.

1 I valori di conto economico consolidato per il primo trimestre 2013, ripresentati su base omogenea rispetto al 1 trimestre 2014, sono esposti nella successiva parte del presente Resoconto intermedio di gestione.

Principali dati economici e patrimoniali

Il paragrafo ‘Indicatori alternativi di performance’ nella sezione ‘Altre informazioni’ espone la definizione degli indicatori patrimoniali, finanziari ed economici utilizzati nell’esposizione dei dati di sintesi del Gruppo.

I dati economici del primo trimestre 2013 sono stati riesposti secondo le previsioni dell’IFRS 5, inoltre con riferimento a tale periodo il Gruppo Impregilo era valutato in base al metodo del patrimonio netto. I dati patrimoniali al 31 dicembre 2013 sono riesposti per l’applicazione dei nuovi principi IFRS 10 e 11.

DATI ECONOMICI CONSOLIDATI

| (in milioni di euro) | 1° trimestre 2014 | 1° trimestre 2013(§) |

|---|---|---|

| Ricavi | 859,0 | 307,9 |

| Costi operativi | (770,7) | (262,0) |

| Margine operativo (EBITDA) | 88,3 | 45,9 |

| EBITDA % | 10,3% | 14,9% |

| Risultato operativo (EBIT) | 45,1 | 27,1 |

| R.o.S. | 5,2% | 8,8% |

| Risultato gestione finanziaria | (19,8) | (4,8) |

| Risultato gestione delle partecipazioni | 3,8 | 20,3 |

| Risultato ante imposte (EBT) | 29,1 | 42,7 |

| Imposte | (9,6) | (7,2) |

| Risultato delle attività continuative | 19,5 | 35,5 |

| Risultato delle attività operative cessate | 0,7 | (6,3) |

| Risultato netto del periodo di competenza del Gruppo | 15,3 | 30,3 |

(§) I dati economici del primo trimestre 2013 sono stati riesposti secondo le previsioni dell'IFRS 5, inoltre con riferimento a tale periodo il Gruppo Impregilo era valutato in base al metodo del patrimonio netto.

DATI PATRIMONIALI CONSOLIDATI

| (in milioni di euro) | 31 marzo 2014 | 31 dicembre 2013 (*) |

|---|---|---|

| Immobilizzazioni | 827,7 | 843,1 |

| Attività (passività) non correnti destinate alla vendita | 246,6 | 235,5 |

| Fondi rischi, TFR e benefici ai dipendenti | (123,9) | (125,5) |

| Altre attività (passività) non correnti | 7,7 | 7,8 |

| Attività (passività) tributarie | 104,3 | 81,2 |

| Capitale circolante | 480,4 | 181,7 |

| Capitale investito netto | 1.542,8 | 1.223,9 |

| Patrimonio netto | 908,8 | 892,1 |

| Posizione finanziaria netta | 634,1 | 331,7 |

(*) I dati patrimoniali al 31 dicembre 2013 sono riesposti per l'applicazione dei nuovi principi IFRS 10 e 11.

PORTAFOGLIO ORDINI PER AREA GEOGRAFICA

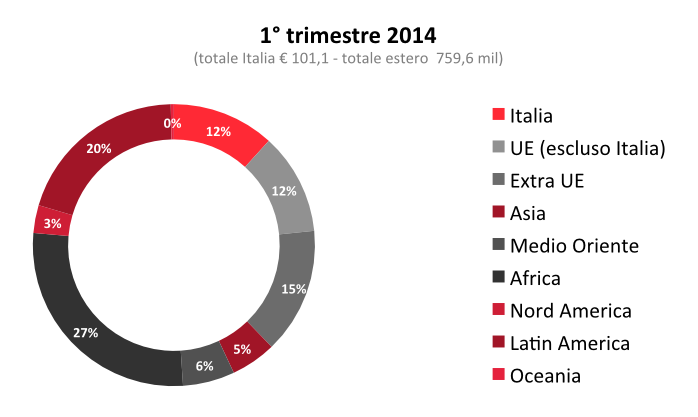

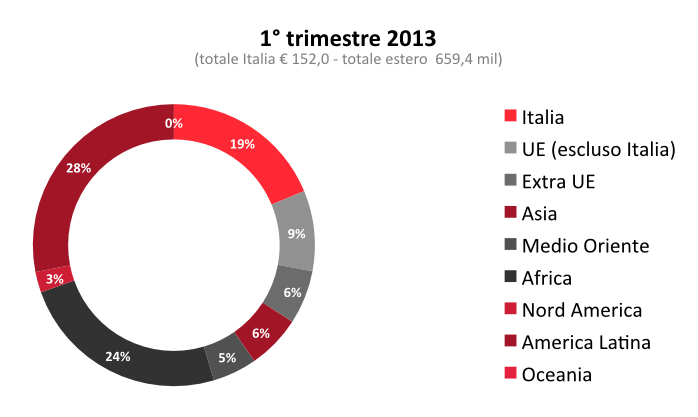

RICAVI PER AREA GEOGRAFICA